苹果手机连接无线网络是日常使用中非常基础且频繁的操作,掌握正确的方法和常见问题的解决技巧,能让你的设备始终保持网络畅通,以下是详细的操作步骤、注意事项以及相关问题的解答,帮助你轻松应对各种连接场景。

苹果手机连接无线网络的详细步骤

苹果手机(iPhone)连接无线网络(Wi-Fi)的过程非常直观,无论是初次设置还是切换网络,都可以通过简单的几步完成,以下是具体操作流程:

进入Wi-Fi设置界面

需要打开手机的“设置”菜单,你可以通过以下两种方式快速进入:

- 从主屏幕进入:在iPhone主屏幕上找到并点击“设置”图标(齿轮形状)。

- 从控制中心进入:从屏幕右上角(面容ID机型)或左上角(Touch ID机型)向下滑动,打开控制中心,然后长按网络模块(显示蜂窝数据和Wi-Fi的卡片),点击弹出的“Wi-Fi”选项,即可直接进入Wi-Fi设置页面。

开启Wi-Fi功能

进入“设置”后,向下滑动找到并点击“Wi-Fi”选项,在Wi-Fi页面顶部,你会看到一个开关按钮,确保该按钮处于绿色开启状态,如果Wi-Fi处于关闭状态,点击右侧的开关即可将其打开,开启后,手机会自动开始搜索周围可用的无线网络。

选择并连接目标网络

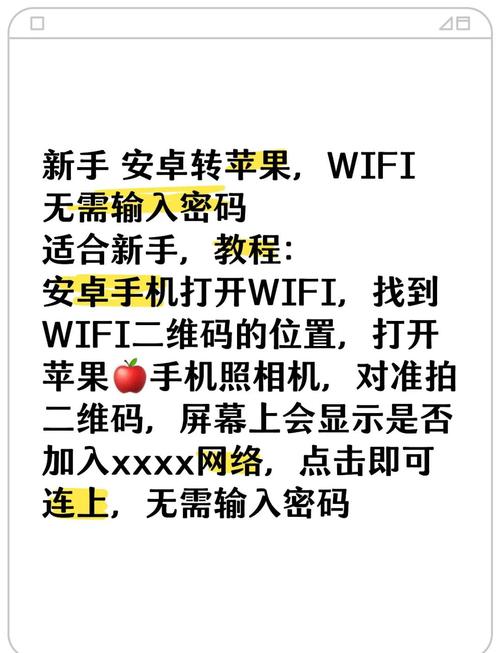

Wi-Fi开启后,下方会列出当前搜索到的所有可用无线网络,通常会显示网络名称(SSID)、信号强度(用格数表示)以及是否需要密码(带锁图标表示需要密码),找到你要连接的网络名称,点击右侧的蓝色箭头图标或直接点击网络名称,进入网络详情页面,如果是开放网络(无需密码),点击后会自动连接;如果是加密网络(需要密码),则需要在“密码”输入框中输入正确的密码,然后点击右上角的“加入”按钮,密码输入时,系统会隐藏字符以保护隐私,你也可以点击右侧的眼睛图标来显示或隐藏密码。

验证连接状态

点击“加入”后,手机会尝试与路由器建立连接,此时屏幕上会显示“正在加入”或“正在验证密码”,连接成功后,该网络名称旁边会出现一个蓝色的对勾图标,表示已连接成功,手机状态栏(屏幕顶部时间区域)也会显示Wi-Fi图标,并显示当前连接的网络名称,如果连接失败,可能会提示“密码错误”或“无法加入此网络”,此时需要检查密码是否正确或尝试重新连接。

连接无线网络的注意事项及常见问题解决

在连接过程中,可能会遇到一些常见问题,掌握以下解决方法可以快速排查故障:

网络列表不显示或刷新缓慢

如果Wi-Fi开启后长时间没有显示网络列表,可以尝试以下方法:

- 刷新网络列表:在Wi-Fi页面,将Wi-Fi开关关闭再重新打开,系统会重新搜索网络。

- 重启路由器:拔掉路由器电源,等待30秒后重新插上,待路由器指示灯稳定后再尝试连接。

- 忽略此网络后重连:如果之前连接过某个网络但出现问题,可以在该网络详情页面点击“忽略此网络”,然后重新搜索并连接。

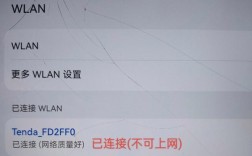

连接成功但无法上网

这种情况可能是网络配置问题,解决方法包括:

- 检查路由器设置:确认路由器已连接互联网,其他设备是否能正常上网。

- 获取IP地址失败:在Wi-Fi详情页面,点击“配置DNS”,选择“自动”或手动输入正确的DNS服务器地址(如8.8.8.8)。

- 重置网络设置:如果问题持续,可以进入“设置”>“通用”>“传输或还原iPhone”>“还原”,选择“还原网络设置”(注意:此操作会清除所有Wi-Fi密码和蜂窝网络设置)。

忘记Wi-Fi密码

如果忘记了自家路由器的Wi-Fi密码,可以通过以下方式找回:

- 查看路由器背面的标签:大多数路由器底部或背面会标注默认的Wi-Fi名称和密码。

- 通过已连接设备查看:如果其他苹果设备已连接该网络,可以在“设置”>“Wi-Fi”中点击网络名称,查看密码(需要输入锁屏密码)。

- 通过路由器管理页面查看:连接路由器的默认管理地址(如192.168.1.1),登录后查看无线设置中的密码。

连接公共Wi-Fi的注意事项

在连接咖啡厅、商场等公共Wi-Fi时,需要注意:

- 确认网络名称:避免连接名称相似但未经认证的虚假Wi-Fi,以防信息泄露。

- 开启VPN:如果需要传输敏感信息,建议开启VPN加密数据。

- 及时断开:使用完毕后,及时关闭Wi-Fi或断开连接,避免在未知网络中被蹭网。

不同iOS版本的连接差异

苹果手机的操作系统(iOS)版本可能会影响Wi-Fi设置界面的布局,但核心操作步骤基本一致,在iOS 14及以上版本中,Wi-Fi页面增加了“个人热点”和“无线局域网地址”等快捷选项;而在较早版本中,部分功能可能位于“通用”设置中,如果找不到某个选项,可以通过iPhone的“搜索”功能(在设置页面顶部)直接搜索“Wi-Fi”或相关关键词。

相关问答FAQs

Q1:为什么我的iPhone连接Wi-Fi后显示“无互联网访问”?

A:这种情况通常由路由器故障、IP地址冲突或DNS设置错误导致,首先尝试重启路由器和iPhone;若无效,进入Wi-Fi详情页面,点击“配置DNS”选择“自动”,或手动设置DNS为8.8.8.8(谷歌DNS)或114.114.114.114(国内DNS),如果问题依旧,可能是路由器宽带问题,联系运营商检查线路。

Q2:如何让iPhone自动连接到指定的优先Wi-Fi网络?

A:iPhone会自动记忆已连接过的Wi-Fi网络,并根据信号强度优先连接,若需手动设置优先级,可以在“设置”>“Wi-Fi”中,点击已连接网络名称旁边的蓝色箭头,在“自动加入”选项中确保开关开启,建议关闭“询问加入网络”功能(在Wi-Fi页面底部),避免频繁弹出不常用网络的提示,系统会优先选择信号强且已保存的网络。