MicroLED技术的概念最早可以追溯到21世纪初,但它的“精神祖先”可以追溯到更早的LED技术本身。

下面我将分阶段为您详细解释:

第一阶段:概念与理论萌芽 (21世纪初)

MicroLED并非凭空出现,它是在传统LED(发光二极管)技术发展到一定阶段后,自然而然演进出的一个方向。

-

核心驱动力:追求极致性能

- 在21世纪初,显示技术领域主要有两种主流技术:LCD(液晶显示器)和OLED(有机发光二极管)。

- LCD需要背光模组,无法做到真正的黑色和极高的对比度。

- OLED虽然实现了自发光,但存在寿命短、烧屏、亮度不足等固有缺陷,尤其是在大尺寸和超高亮度应用(如户外、影院)上表现不佳。

- 业界开始寻找一种更完美的显示技术,它需要具备OLED的自发光优点,同时克服其缺点。

-

MicroLED的诞生:将LED“微型化”

(图片来源网络,侵删)

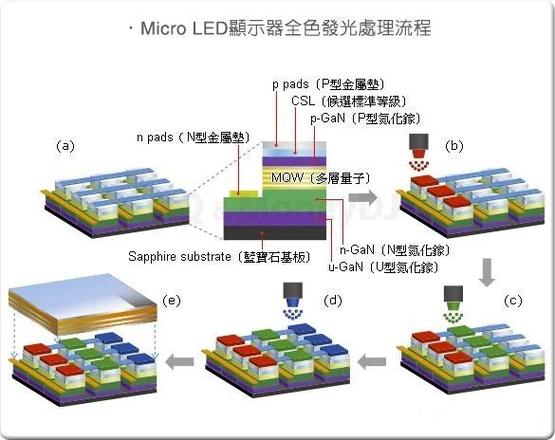

(图片来源网络,侵删)- 科学家们想到,既然传统的LED芯片(用于照明或指示灯)已经非常成熟,拥有超长寿命、高亮度、高效率、高稳定性等优点,那么如果把这种LED芯片做到微米级别,并像LCD像素一样紧密地排列在一起,不就能构成一块全新的显示屏吗?

- 这个想法就是MicroLED的核心:将微米级的LED芯片作为像素点,直接在基板上集成,形成自发光的显示阵列。

-

最早的学术探索:

- 虽然很难追溯到某一个“发明”的瞬间,但学术界普遍认为,21世纪初是MicroLED概念形成和初步研究的阶段。

- 一些早期的研究论文和专利开始出现,探讨如何制造和驱动如此微小的LED阵列,美国的一些研究机构和公司已经开始探索将LED用于微显示领域。

第二阶段:关键里程碑与早期验证 (2000年代中后期)

这一阶段,MicroLED技术从概念走向了初步的实验室验证,并吸引了科技巨头的注意。

-

德州农工大学 的突破性研究 (2007年左右)

- 这是MicroLED发展史上一个非常重要的里程碑,以Hongxing Jiang (江红星) 和Jinglin Li (李静林) 为首的研究团队在德州农工大学开展了开创性的工作。

- 他们在2007年左右成功制造出了当时世界上第一块基于GaN(氮化镓)的MicroLED微显示屏。

- 这块显示屏的尺寸很小(对角线仅几毫米),分辨率也不高,但它首次清晰地证明了MicroLED技术的可行性,展示了其高亮度、高对比度和低功耗的潜力,他们的研究成果发表在顶级期刊《应用物理快报》上,引起了广泛关注。

-

苹果公司的早期介入 (2008年)

- 几乎在同一时间,科技巨头苹果公司也看到了MicroLED的巨大潜力。

- 2008年,苹果秘密收购了一家名为LuxVue Technology的公司,LuxVue正是专注于开发基于MicroLED技术的显示技术,尤其擅长解决MicroLED阵列的驱动和集成问题。

- 这次收购被视为苹果正式进军MicroLED领域的关键信号,并为此后的研发投入了巨大的资源。

第三阶段:产业化探索与挑战显现 (2010年代)

随着实验室技术的初步成功,各大公司开始投入巨资进行产业化探索,但同时也暴露出了巨大的技术挑战。

-

主要玩家入场:

- 苹果:继续通过LuxVue进行研发,目标是将其用于Apple Watch等可穿戴设备,以替代OLED。

- 三星:作为显示领域的领导者,三星在2011年左右开始大力投入MicroLED的研发,并将其视为未来超越OLED、统治高端显示市场的“王牌”。

- PlayNitride:一家台湾公司,在MicroLED微显示领域(如AR/VR)取得了重要进展。

- JBD:另一家专注于MicroLED微显示的中国公司,在近眼显示领域表现出色。

-

面临的核心挑战: 产业化的道路远比实验室艰难,主要面临三大“拦路虎”:

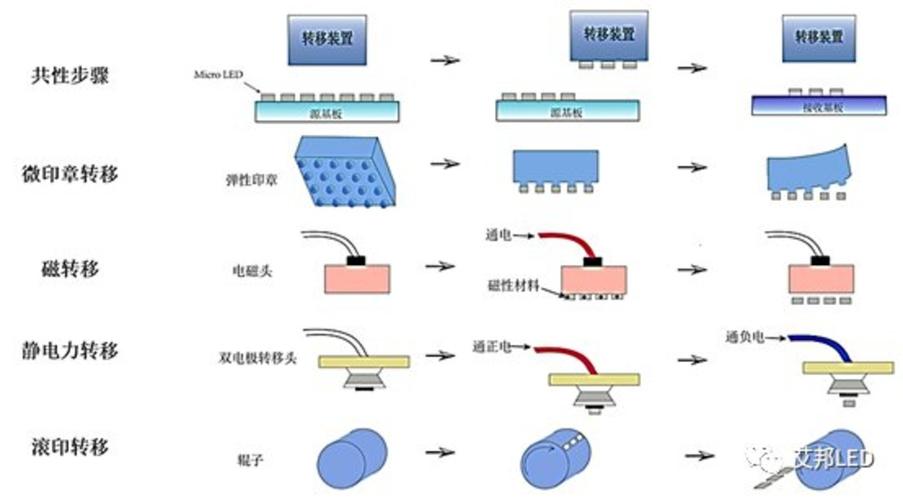

- 巨量转移: 这是最核心、最难的环节,如何将数百万甚至数十亿个微米级的LED芯片,从生长的晶圆上精准、快速、低成本地转移到驱动背板上?良率和速度是巨大的挑战。

- 修复技术: 在巨量转移过程中,不可避免会有一些损坏的像素,如何快速、准确地检测并修复这些坏点,保证显示质量?

- 成本控制: 整个制造流程(外延、芯片制作、转移、修复)极其复杂,导致初期成本高得离谱,无法商业化。

- 最早起源: 概念起源于21世纪初,旨在解决OLED的固有缺陷,寻找一种更完美的自发光显示技术。

- 关键里程碑:

- 2007年左右,美国德州农工大学成功研制出第一块GaN基MicroLED微显示屏,首次验证了技术的可行性。

- 2008年,苹果公司收购LuxVue,标志着科技巨头开始系统性布局MicroLED。

- 当前状态: 经过十余年的发展,MicroLED在微显示领域(如AR/VR眼镜) 已经开始小规模商业化,但在大尺寸领域(如电视、电影屏幕),由于巨量转移等难题仍未完全攻克,成本依然高昂,仍处于产业化攻坚阶段。三星在2025年推出的110英寸MicroLED电视“The Wall”,是目前大尺寸MicroLED商业化最前沿的代表,但价格极其昂贵。

MicroLED的“最早”不是一个单一的事件,而是一个从概念提出(2000年代初) -> 实验室验证(2007年左右) -> 巨头布局(2008年) -> 产业化攻坚(2010年代至今) 的演进过程。