在Windows网络环境中,“网络重名”是一个常见且令人困扰的问题,它通常指在同一局域网内有多台计算机使用了相同的计算机名,或者工作组/域名称发生冲突,导致网络资源无法正常访问、文件共享失败、甚至计算机频繁断网等现象,这一问题不仅影响工作效率,还可能引发数据传输错误或安全风险,因此深入理解其成因、影响及解决方法至关重要。

网络重名的成因与表现

Windows网络重名的根源主要在于网络设备的命名机制冲突,在局域网中,每台计算机通过NetBIOS名称或主机名称进行标识,这些名称用于网络通信、资源共享和服务定位,如果两台或多台计算机被设置为相同的名称,当它们同时接入网络时,就会产生名称冲突,可能导致冲突的原因包括:用户手动设置计算机名时未检查网络内是否存在重复名称;企业环境中批量部署计算机时未规范命名规则;网络中存在未经授权的设备(如个人手机、平板)连接并使用了与现有计算机相同的名称;或某些虚拟机、克隆系统未修改默认名称就直接接入网络。

网络重名的表现通常较为直接,受影响的计算机可能会频繁弹出“网络存在重复名称”的系统警告气泡提示,导致网络连接不稳定,时而能访问共享资源,时而无法连接,在“网络”或“计算机”窗口中,可能无法看到其他设备或显示设备名称异常,对于依赖网络名称的服务(如文件共享、打印机共享),用户可能会遇到“找不到网络路径”或“拒绝访问”等错误,域环境中的计算机如果名称冲突,还可能导致域登录失败或策略应用异常,影响整体网络管理。

网络重名的排查步骤

当怀疑发生网络重名时,可通过以下步骤进行系统排查:

-

确认冲突提示:首先查看受影响计算机的系统托盘区域,是否有“网络存在重复名称”的警告弹窗,这是最直接的冲突指示。

(图片来源网络,侵删)

(图片来源网络,侵删) -

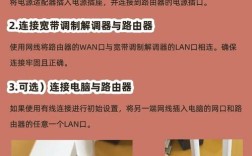

使用命令工具检测:打开命令提示符(CMD),输入

nbtstat -n命令,查看“本地连接”下的“名称表”项,如果看到“UNIQUE”状态的名称标记为冲突([冲突]”),则说明当前计算机的NetBIOS名称与其他设备重复,输入ping -a <本机IP>,若返回的名称异常或无法解析,也可能存在名称冲突。 -

检查计算机名与工作组名:右键点击“此电脑”选择“属性”,在“页面查看“计算机名”和“工作组成员”,确保该名称在网络中唯一,对于域环境,需检查计算机名是否与域内的其他对象重名。

-

扫描网络内重复名称:在局域网内的一台计算机上,使用

for /l %i in (1,1,254) do @ping -n 1 -w 100 192.168.1.%i | find "TTL="命令(假设网段为192.168.1.x)扫描在线设备,再结合nbtstat -A <IP>命令查看各设备的NetBIOS名称,找出重复项。 -

检查网络设备日志:企业网络中的交换机或路由器可能记录了设备名称冲突的日志,可通过登录设备管理界面查看相关记录。

(图片来源网络,侵删)

(图片来源网络,侵删)

网络重名的解决方法

根据冲突类型和场景,解决网络重名的方法可分为以下几种:

-

修改计算机名:这是最常用的解决方式,右键点击“此电脑”选择“属性”,点击“更改设置”,在“计算机名”选项卡中点击“更改”,输入唯一的计算机名(建议包含部门、编号等信息,如“HR-001”),确保与网络内其他设备不重复,然后重启计算机生效。

-

修改工作组/域名称:如果冲突发生在工作组名称上,可在“计算机名”选项卡中点击“更改”,修改“工作组”为唯一名称(如“DEPT-SALES”),对于域环境,需联系域管理员将计算机从原域中移除,并重新加入正确的域,或重命名计算机后重新加入域。

-

禁用NetBIOS over TCP/IP:在某些情况下,NetBIOS名称解析可能导致冲突,可通过“网络和共享中心”进入“更改适配器设置”,右键点击网络连接选择“属性”,双击“Internet协议版本4(TCP/IPv4)”,点击“高级”选项卡,在“WINS”标签下选择“禁用NetBIOS over TCP/IP”,但需注意此操作可能影响部分依赖NetBIOS的旧版网络服务。

-

使用DHCP保留IP与名称绑定:在企业网络中,可通过DHCP服务器为特定计算机保留固定IP地址,并在DHCP作用域中排除该IP,避免其他设备获取时引发冲突,在DNS服务器中创建正向和反向记录,确保名称与IP的静态绑定。

-

规范网络命名规则:为避免未来再次发生冲突,应制定统一的网络命名规范,例如计算机名格式为“部门缩写-序列号”(如“FIN-002”),工作组名按职能划分(如“WORKGROUP-IT”),并通过组策略(GPO)在域内强制执行命名规则。

预防网络重名的最佳实践

预防网络重名比事后解决更为重要,建议采取以下措施:

- 部署DHCP与DNS服务:在网络中配置DHCP服务器分配IP地址,并启用DNS动态更新功能,确保设备名称与IP地址的统一管理。

- 实施网络准入控制:通过802.1X认证或MAC地址绑定,限制未授权设备接入网络,避免个人设备随意使用重复名称。

- 定期审计网络名称:定期使用脚本或网络管理工具扫描网络内的计算机名称和工作组名称,生成报告并检查重复项。

- 员工培训:教育用户避免随意修改计算机名,或在加入网络前咨询IT部门,确保名称符合规范。

相关问答FAQs

Q1:为什么修改计算机名后仍提示网络重名?

A:修改计算机名后需要重启计算机才能使新名称生效,若重启后仍提示冲突,可能是网络中存在其他设备(如未重启的设备、网络打印机或移动终端)仍在使用旧名称,建议排查所有在线设备的名称,或等待一段时间后(约15分钟)让网络名称缓存更新,再检查是否解决。

Q2:虚拟机导致的网络重名如何解决?

A:虚拟机默认可能使用通用名称(如“DESKTOP-ABC”),若与宿主机或其他虚拟机冲突,需进入虚拟机设置,修改其计算机名和IP地址,对于批量部署的虚拟机,应在克隆前通过模板或脚本修改唯一标识符(如SID和计算机名),确保每台虚拟机的名称在网络中唯一。